التضخم المرتفع بشكل غير متوقع ، والحروب في المناطق الرئيسية المنتجة للسلع الأساسية ، وانخفاض الأجور الحقيقية ، وتباطؤ النمو الاقتصادي ، والمخاوف من تشديد السياسة النقدية والاضطراب في أسواق الأسهم – نرى كل هذه الأشياء في الاقتصاد العالمي اليوم.

كانت هذه أيضًا السمات المهيمنة على الاقتصاد العالمي في السبعينيات. انتهت تلك الفترة في أوائل الثمانينيات ، مع تشديد نقدي وحشي في الولايات المتحدة ، وانخفاض حاد في التضخم وموجة من أزمات الديون في البلدان النامية ، وخاصة في أمريكا اللاتينية. وأعقب ذلك أيضًا تغييرات ضخمة في السياسة الاقتصادية: تم دفن الاقتصاد الكينزي التقليدي ، وتم تحرير أسواق العمل ، وخصخصة الشركات المملوكة للدولة وفتحت الاقتصادات أمام التجارة.

ما مدى قرب أوجه التشابه ، خاصة مع السبعينيات؟

ما هي الاختلافات؟

وماذا نتعلم من تلك الأخطاء؟

يتناول تقرير الآفاق الاقتصادية العالمية الصادر عن البنك الدولي الأسبوع الماضي هذه الأسئلة. المتوازيات واضحة والاختلافات. ليس أقلها ، هناك أخطاء يجب تجنبها: لا تفرط في التفاؤل ؛ لا تأخذ التضخم المرتفع على محمل الجد ؛ ولا تترك الفئات والاقتصادات الضعيفة بلا حماية من الصدمات نفسها وموروثاتها المؤلمة.

هل ما نشهده بالفعل يرقى إلى مستوى التضخم المصحوب بركود تضخم – يُعرَّف بأنه فترة طويلة من التضخم أعلى من المتوقع وأقل من النمو المتوقع في البداية؟ الجواب “ليس بعد” ، لكنها مخاطرة.

التضخم أعلى بكثير من الهدف في كل مكان تقريبًا. كما في سبعينيات القرن الماضي ، يرجع هذا جزئيًا إلى الصدمات التي حدثت لمرة واحدة – ثم حربان في الشرق الأوسط (حرب يوم كيبور عام 1973 والحرب الإيرانية العراقية التي بدأت في عام 1980) ، هذه المرة كوفيد وغزو روسيا لأوكرانيا. والأهم من ذلك هو الخطر المتمثل في أن يصبح هذا التضخم جزءًا لا يتجزأ من التوقعات وكذلك في الاقتصادات. كان جزء من سبب تكثيف هذا الخطر في السبعينيات هو الفشل في التعرف في الوقت المناسب على التباطؤ في معدل النمو المحتمل. واليوم أيضًا ، يفترض المتفائلون أن اتجاهات النمو في فترة ما قبل الجائحة ستستمر. ومع ذلك ، يقول البنك الدولي: “خلال عشرينيات القرن الحادي والعشرين ككل ، من المتوقع أن يتباطأ النمو العالمي المحتمل 0.6 نقطة مئوية عن متوسط عام 2010”.

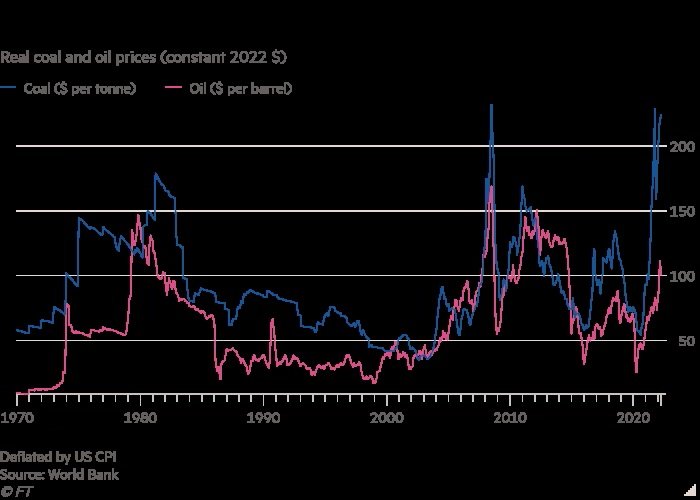

كانت أصداء السبعينيات صاخبة إذن: تضخم أعلى من المتوقع ، وصدمات كبيرة ونمو ضعيف. لكن الاختلافات مشجعة أيضًا. قفز السعر الحقيقي للنفط بشكل كبير بين عامي 1973 و 1981 أكثر من هذا الوقت. كما أن التضخم العالمي أقل اتساعًا بكثير مما كان عليه في السبعينيات. هذا ينطبق بشكل خاص على التضخم “الأساسي”. ومع ذلك ، قد يكون هذا بسبب أننا في مرحلة مبكرة من عملية التضخم. من المرجح أن يصبح التضخم أوسع نطاقاً كلما استمر.

كما أن أطر السياسة النقدية أكثر مصداقية وأكثر تركيزًا على استقرار الأسعار من تلك التي كانت في السبعينيات. لكن هذا الأخير ، أيضًا ، أصبح أقل صحة مؤخرًا ، خاصة في الولايات المتحدة. علاوة على ذلك ، فإن توقعات التضخم في ، على سبيل المثال ، 1970 لم تكن بالتأكيد للتضخم الذي حدث لاحقًا. كان صانعو السياسة يميلون إلى إلقاء اللوم على التضخم على عوامل مؤقتة حينئذٍ أيضًا ، تمامًا كما رأينا مؤخرًا. صحيح أن الاقتصادات أكثر مرونة الآن مما كانت عليه في السبعينيات. لكن تصاعد الحمائية قد يؤدي إلى انعكاس في هذا الصدد. ومن المؤكد أن كثافة الطاقة قد انخفضت منذ ذلك الحين أيضًا. لكن أسعار الطاقة لا تزال مهمة. أخيرًا ، من المتوقع أن تكون السياسة المالية أقل توسعية هذه المرة ، على الرغم من أنها كانت كبيرة جدًا في عامي 2020 و 2021.

إجمالاً ، الافتراض القائل بأن الأمور ستكون مختلفة للغاية هذه المرة معقول ولكنه بعيد كل البعد عن اليقين.

وفوق كل شيء ، يعتمد ما إذا كان يثبت صحته على ما يفعله صانعو السياسة. إنهم بحاجة إلى تجنب خطأ السماح للتضخم بالخروج عن نطاق السيطرة ، كما فعلوا في السبعينيات. يجب أن يكون لديهم الوقت للقيام بذلك. لكن التصرف بشكل حاسم يخلق أيضًا مخاطر ، أبرزها تباطؤ حاد غير ضروري ، مع التكاليف الاقتصادية التي ستتبع ذلك. في مقابل ذلك ، من الممكن أن تؤدي التحولات الديموغرافية ، وتباطؤ التغير التكنولوجي ، وتراجع العولمة ، واستنفاد فرص النمو المهمة في الماضي ، وزيادة الشعبوية إلى إضعاف قوى كبح التضخم على المدى الطويل. وهذا من شأنه أن يجعل تحقيق واستدامة التضخم المنخفض أكثر صعوبة.

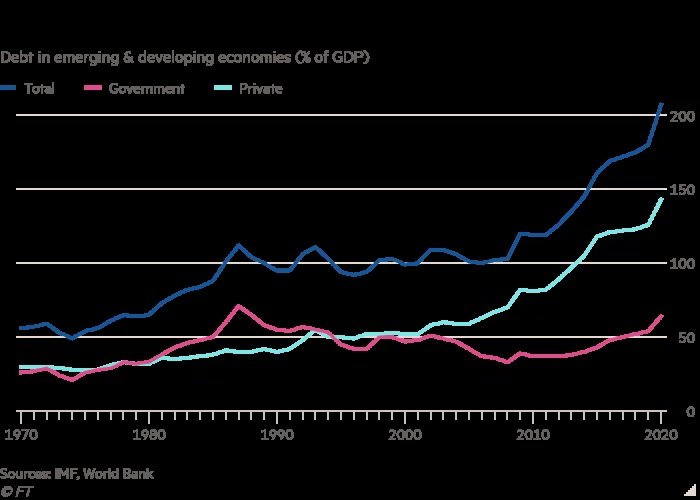

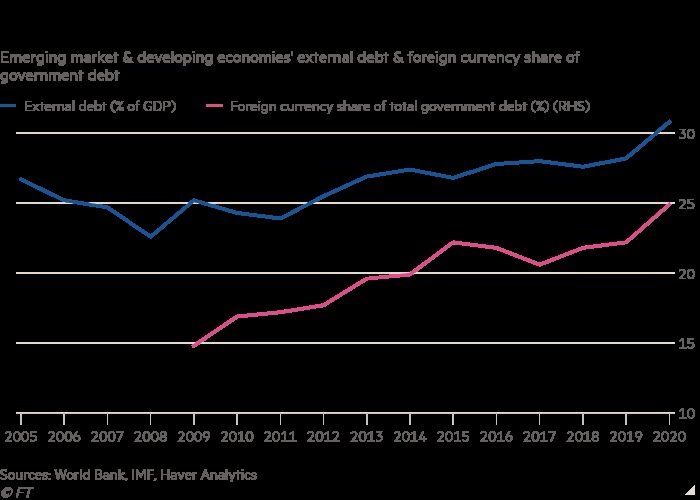

ينشأ خطر واضح في الجانب الذي يبدو فيه الاقتصاد العالمي أكثر هشاشة مما كان عليه قبل 40 عامًا: حجم مخزون الديون ، وخاصة الأسهم المقومة بالعملات الأجنبية. بشكل حاسم ، هذا لا ينطبق فقط على البلدان الناشئة والنامية. اليورو ، أيضًا ، هو في جوهره عملة أجنبية بالنسبة لعضو في منطقة اليورو الذي تضرر من الأزمة.

إذا كان تشديد السياسة النقدية كبيرًا وطويل الأمد ، فمن المرجح أن تظهر أزمات ديون فوضوية ومكلفة. من المعتقد على نطاق واسع أن المقرضين في وضع أفضل لتلقي مثل هذه الضربات من البنوك الدولية في أوائل الثمانينيات. ولكن قد لا يكون المقترضون كذلك: يجب على المرء أن يفترض أن أولئك الذين لديهم خيار الاختيار بين واردات الغذاء والطاقة ، من ناحية ، وخدمة الديون من ناحية أخرى ، سوف يختارون عادة الأول.

كما أنه مفرط في التفاؤل حتى للتأكد من انتهاء الصدمات التي يتعرض لها الاقتصاد الحقيقي. قد يكون للفيروس حيل مروعة أكثر في جعبته. علاوة على ذلك ، لا أحد يعرف كيف ستتطور الحرب. علاوة على ذلك ، قد تؤدي بعض الإجراءات التي تتم مناقشتها ، ولا سيما حظر التأمين البحري على شحنات النفط الروسي ، إلى مزيد من القفزات في أسعار النفط العالمية. قد تقطع روسيا أيضًا صادراتها من الغاز إلى أوروبا ، مما يؤدي إلى مزيد من الاضطرابات.

عملت كخبير اقتصادي في البنك الدولي في السبعينيات. أكثر ما أتذكره عن تلك الفترة هو عدم اليقين المنتشر: لم تكن لدينا أي فكرة عما سيحدث بعد ذلك. تم ارتكاب العديد من الأخطاء ، بعضها بسبب المبالغة في التفاؤل والبعض الآخر بسبب الذعر. الماضي لا يعيد نفسه. لكنها قافية. لا تتجاهل شعر الزمن.

ماهر حمصي

ماهر حمصي